SteelData’nın kurucusu Şahap Ataman’la çelik sektörü mercek altında

Sizi tanıyabilir miyiz?

Hacettepe Üniversitesi’nden mezun olduktan sonra Ufuk Üniversitesi’nde Uluslararası Ticaret ve Finansman Yüksek Lisans Programı’nı tamamladım. 2000-2017 yılları arasında Türkiye Çelik Üreticileri Derneği’nde Uzman ve sonrasında Ekonomik İşler Direktörü olarak çalıştım. 2017’nin sonlarından bu yana SteelData’da çalışma hayatıma devam ediyorum.

Türkiye çelik endüstrisindeki yaklaşık yirmi yıllık deneyiminizle hayata geçirdiğiniz SteelData hakkında bizi bilgilendirir misiniz?

Bildiğiniz gibi bugünlerin popüler konuları arasında dijitalleşme, yapay zeka, Endüstri 4.0, büyük veri, blockchain gibi konular yer alıyor. Bu kavramlar gelecekte daha fazla gündemde olacak, sanayinin geleceğini şekillendirecek gibi görünüyor. Geleceğe yönelik tüm bu açılımların merkezinde “veri” bulunuyor. Veri aslında içinde bulunduğumuz bilgi çağının ham maddesi. Pek çok kişi tarafından geleceğin petrolü olarak da nitelendiriliyor. Biz de bugün ve gelecekte doğru ham maddeye ulaşanların, bu ham maddeyi doğru analiz edenlerin, işleyenlerin, yol haritalarını, stratejilerini geliştirenlerin küresel rekabette ön plana çıkacağına inanıyoruz.

Dijitalleşme ve globalleşmeyle birlikte verinin, özellikle kullanılabilir verinin önemi daha da artıyor. Bugünün internet dünyasında aslında veri her zamankinden daha fazla, her yerde ve çok kolay ulaşabilir bir durumda. Ancak bu veri kirliliğinde bu defa da doğru, nitelikli ve kullanılabilir veriye sürdürülebilir bir şekilde erişimin sağlanabilmesi önemli hale geliyor. SteelData olarak tam da bu noktada devreye giriyoruz. Özellikle veri üretiminin ve veriye erişimin yetersiz olduğu ülkemizde doğru, nitelikli ve kullanılabilir veriye konforlu erişim sunmayı hedefliyoruz. Bu amaçla kurulan SteelData, yine bugünün popüler deyimiyle “yerli ve milli” bir girişim, start-up olarak ön plana çıkıyor.

Çelik sanayi her zamankinden daha global bir yapıda ve uluslararası entegrasyon süreci hızla devam ediyor. Küreselleşen sektörün dinamiklerini, faaliyetlerini, maliyetlerini etkileyen unsurların sayısı da artıyor. Bu çerçevede piyasada doğru stratejiler üretebilmek için bu alanlardaki verileri toplama, derleme, doğru analiz etme ve stratejiler oluşturma önemli hale geliyor. Biz de çelik sanayisindeki oyunculara, piyasanın resmini takip edebilecekleri verileri kompakt ve sürdürülebilir bir şekilde ve kolaylıkla ulaşabilecekleri bir formda sunuyoruz. SteelData tamamen yeni bir konsept; Türkiye ve dünya çelik sanayi ve piyasalarıyla ilgili verileri topluyor, derliyor, kullanılabilir bir formda paylaşıyoruz ve bu anlamda sektörün ihtiyaç duyduğu, faaliyetlerini şekillendirebilecek verilere hızlı ve konforlu erişim sağlıyoruz. Ele aldığımız her konuya farklı pencerelerden bakıyor, farklı çözümler ortaya koymaya, piyasada var olandan farklı tarzlarda bir şeyler üretmeye çalışıyoruz. Bunu başardığımıza, sektöre farklı bir ses getirdiğimize ve renk kattığımıza inanıyoruz.

Türkiye’nin en kapsamlı online çelik veri bankası SteelData, sektörde faaliyet gösterenlere nasıl bir avantaj sunuyor?

Öncelikle hepimizin bildiği gibi, ülkemizde hem ulusal düzeyde tüm alanlarda hem de çelik sanayisinde doğru ve kullanılabilir veriye kompakt bir şekilde, hızlıca ulaşmak pek mümkün değil. Veri aslında çok hassas ve zorlu bir alan. Veri toplama, hazırlama, üretme, sistematikleştirme ve sunma çok fazla deneyim, maddi kaynak, emek ve zaman gerektiren bir süreç. SteelData olarak da tüm bu görevleri biz üstleniyoruz ve sektör oyuncularına, “Enerjinizi ve zamanınızı veri aramak ve toplamak için harcamayın, SteelData ile verileri kullanarak daha katma değerli çalışmalar ve planlamamalar yapmaya, stratejiler üretmeye, asıl işinize odaklanın.” diyoruz. Kullanıcılarımıza sektörel verileri doğru, kompakt, sürdürülebilir, hızlı ve konforlu bir şekilde sunarak faaliyet gösterdikleri piyasadaki göstergeleri daha somut bir şekilde okuyarak gereken aksiyonları almalarına ve planlamalar yapmalarına imkan sağlıyoruz. Firmalar, insanlar gibidir. Zaman zaman kan tahlili yaptırarak aslında farkında olmayabileceğimiz göstergelerimizi somut bir şekilde aldığımız gibi SteelData olarak biz de aslında bir nevi çelik sanayisinin tahlilini yapıyoruz, sektörün göstergelerini rakamlarla somut ve net bir şekilde ortaya koyuyoruz. Bu da piyasa oyuncularına, farkında olmadıkları pek çok noktayı somut veriler ışığında fark etmelerine, daha somut temellere dayalı, net analizler yapmalarına ve yol haritaları çıkarmalarına imkan sağlıyor. Bu anlamda, yerli ve yabancı irili ufaklı pek çok firmanın, sunduğumuz veri hizmetlerimizden yararlandığını, sektörel verilerde bizimle birlikte ”konforu” tercih ettiğini söyleyebiliriz.

Dünyada ve Türkiye’de çelik sektörünün halihazırdaki durumu ve bu pazarda önümüzdeki süreç için beklentiler hakkında neler söylersiniz?

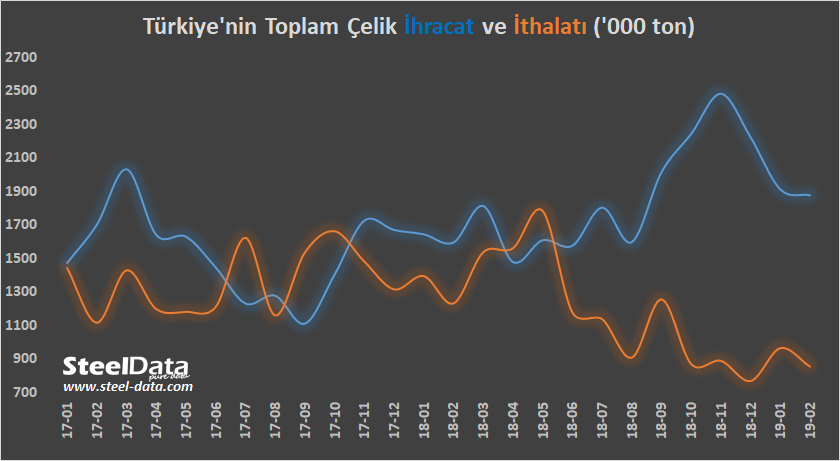

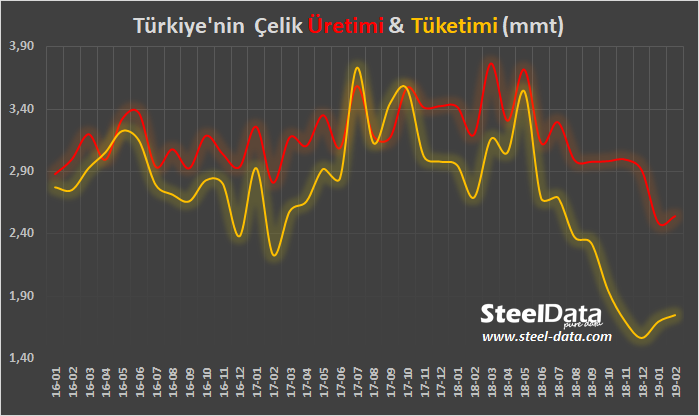

Türkiye çelik sanayisi 2018’in ikinci yarısından itibaren keskin bir daralma yaşadı. Döviz kurlarındaki hızlı yükselişe paralel olarak ekonomi göstergelerinde oluşan belirsizlikle inşaat, otomotiv, makine, beyaz eşya gibi sektörlerde keskin daralmalar yaşandı ve bu durum çelik sanayisini de olumsuz yönde etkiledi. 2018’in tamamında Türkiye’nin toplam çelik tüketimi yüzde 15 civarında daralmış olmasına rağmen, yılın ikinci yarısında ilk yarıya göre daralma yüzde 30,3 seviyesinde gerçekleşti. Aylık bazda yüzde 50’leri aşan daralmalar gözlendi. 2018’de Türkiye’de çelik tüketimindeki yüzde 15’lik daralmaya rağmen ham çelik üretimindeki düşüş yüzde 0,6’da, nihai çelik tüketimindeki düşüş ise yüzde 1,2’de kaldı. İç piyasada ciddi bir talep daralmasıyla karşı karşıya kalan sektör, üretimdeki düşüşü daha fazla ihracat, daha az ithalat yaparak ve yurt içinde daha fazla yerli üretim çelik kullanarak sınırlı seviyede tutabildi. 2018’de toplam çelik ihracatı yüzde 22 artarken çelik ithalatı da yüzde 11 civarında düşüş gösterdi. Ancak Şubat’tan itibaren göstergeler sektörün üretim ve tüketim anlamında dipten dönmüş olabileceğine dair işaretler barındırıyor. Bu anlamda önümüzdeki ayların yeniden büyüme trendine geçildiği dönem olmasını temenni ediyoruz.

Dünya çelik piyasalarında ise 2018 küresel düzeyde korumacılık eğiliminin damga vurduğu bir yıl oldu. Sektörün ve piyasanın seyrini belirleyen pek çok dinamik arasına korumacılık da güçlü bir şekilde katıldı ve 2018’de sektördeki göstergeleri ciddi biçimde etkiledi. ABD’yle başlayan korumacılık eğilimi temel pazarlarımızda hızla yayıldı. Türkiye’nin aksine dünya çelik sanayisinde büyüme devam etti. Ancak dünyadaki dinamiklere ilave olarak Türkiye piyasasında yaşanan keskin daralma, ülkemiz çelik sanayisinin dünyadan negatif bir şekilde ayrışmasını beraberinde getiren unsur oldu. Küresel düzeyde artan korumacılık, dünyada çelik ticaretinin daha çok yerelleşmesi ve bölgeselleşmesi sonucunu ortaya çıkarıyor. Bu anlamda her yıl yaklaşık 200 ülkeye çelik ihraç eden ve 2018’de dünyanın en büyük ikinci uzun çelik ve onuncu yassı çelik ihracatçısı olan ülkemiz, ihracatçı yapısı nedeniyle artan korumacı yaklaşımlardan olumsuz yönde en fazla etkilenen ülkeler arasında ilk sıralarda yer aldı.

Dünyada önümüzdeki dönemde ekonomik büyüme tahminleri aşağı yönlü revize ediliyor. Bu durum küresel çelik tüketiminde de büyümenin yavaşlayacağına işaret ediyor. Son 20 yıla yakın dönemde dünya çelik sanayisindeki büyümenin temel itici gücü Çin oldu. Dünyanın en büyük çelik üreticisi ve tüketicisi olan Çin’de, tüketimin ve üretimin yavaşlayacağına dair beklentiler de bir taraftan sektörel büyümenin zayıflayabileceğine işaret ederken diğer taraftan Çin’in dünya çelik piyasalarındaki varlığını azaltma anlamında pozitif etki yaratabileceği sonucunu da ortaya çıkarıyor. Tüm bunlar Çin’in tüketimindeki yavaşlama beklentilerine paralel olarak, üretimini ayarlamasına bağlı görünüyor. Global çelik üretimi ve tüketiminin yarısını gerçekleştiren Çin, hacmi ve potansiyeli itibarıyla her zaman dünya piyasalarını etkileyecek güce sahip.

2019’un Ocak-Şubat döneminde ham çelik üretiminde en yüksek düşüş yaşanan ülkelerin başında Türkiye geliyordu. Bu düşüşte ABD’nin yaptırım olarak uyguladığı gümrük vergisinin etkileri hakkında neler söylersiniz?

Çelik sanayisinde korumacılık savaşlarını başlatan ABD, bu alanda en katı önlemi alan ülke oldu. ABD tüm ülkelerden yapılan çelik ithalatına karşı yüzde 25 ilave gümrük vergisi alırken Türkiye için ayrımcı bir şekilde yüzde 50 oranında vergi uygulaması, bu pazarın tamamen kaybedilmesine neden oldu. ABD’nin aldığı ithalatı yasaklayıcı nitelikteki korunma önlemi diğer ülkeleri, ABD’ye giremeyen çeliğin kendi pazarlarına yönelmesini engellemek için benzer önlemler almaya yöneltti ve global düzeyde korumacı uygulamaları tetikledi. AB ve Kanada hemen karşı önlemler aldı. Türkiye de ithalata karşı AB’ye benzer bir kota uygulamasına gitti.

ABD ve AB, 2018’de Türkiye’nin toplam çelik ihracatında yüzde 50’lik paya sahipti. AB’nin belirli miktarlarda ithalata izin veren kota uygulaması da dikkate alındığında toplam ihracatımızın yüzde 30’undan fazlasını korumacı tedbirler nedeniyle kaybedeceğimizi öngörüyoruz. Korunma önlemi alan Mısır, Kanada gibi diğer ülkeler de dikkate alındığında Türkiye’nin ihraç pazarının önemli bir kısmında sorunlarla karşılaşacağını söylemek yanlış olmayacaktır. Korumacı tedbirlerin etkisinin 2019’da da net bir şekilde hissedileceğini düşünüyoruz ve beklentiler şu an için bu önlemlerin yürürlükten kaldırılacağına dair bir işaret olmadığını gösteriyor.

ABD’nin uyguladığı ithalatı yasaklayıcı nitelikteki gümrük vergileri neticesinde 2016’da aylık ortalama 190.000 ton, 2017’de 145.000 ton seviyesinde olan ABD’ye yönelik çelik ihracatımız 2018’de aylık 90.000 ton seviyesine ve 2019’un ilk iki ayında ise aylık ortalama 9.000 ton seviyesine geriledi. ABD’ye yıllık iki milyon tona varan ihracatımız, 2019’da tümüyle durmuş durumda. ABD pazarının kapanması, iç piyasada da keskin bir talep daralmasıyla karşı karşıya kalan çelik üreticilerimizi alternatif pazar arayışına yöneltti. Tüm bunların üzerine en büyük pazarımız konumunda bulunan AB’nin de ülkemize, potansiyelinin çok altında kotalar tahsis etmesi çelik sanayimizi ihraç pazarlarında zor durumda bıraktı. Veriler, sektörün bu bölgelerdeki kayıplarını Orta Doğu ve Kuzey Afrika bölgelerine daha fazla odaklanarak dengelemeye çalıştığını gösterse de dünyanın diğer bölgelerinde bu kayıpların tam anlamıyla telafi edilmesi pek mümkün değil. Sektörün yeniden büyüme trendine girebilmesi için iç talebin canlandırılması büyük önem taşıyor. Bu noktada da çelik tüketicisi sektörleri canlandıracak tedbirlerin alınmasına, ekonomide istikrarı ve güveni tesis edecek adımların atılmasına, yatırım ortamının iyileştirilmesine ve sektörün üzerindeki rekabet gücünü azaltıcı yüklerin kaldırılmasına ihtiyaç duyuluyor.

Yassı çelik sektörü özelinde bu korumacı önlemlerden nasıl etkilendik peki?

2018’de ABD pazarındaki kayıplar, AB pazarına yönelerek dengelendi. AB’nin geçici korunma önlemleri global kotalar şeklindeydi ve Türkiye’nin ihracatını bireysel olarak sınırlandırmıyordu. Bu sayede AB’ye yassı çelik ihracatımız yüzde 69 oranında artışla 2,6 milyon tondan 4,3 milyon tona çıktı. AB’ye yassı çelik ihracatımızdaki söz konusu keskin artış yalnızca ABD’ye ihracatımızın daralmasından değil, iç pazarda yaşanan keskin tüketim düşüşünden de kaynaklandı. 2018 yılında yassı çelik tüketimimiz yüzde 14 civarında düşüş gösterirken güçlü ihracat performansı sayesinde üretim yüzde 7 civarında artırılabildi. İhraç pazarlardaki korumacı tedbirlere ve iç pazardaki keskin daralmaya rağmen, üretimin artırılabilmiş olması oldukça yüksek bir başarıyı ifade ediyor.

2019’da ise tüketimdeki daralmanın devam ettiğini gözlemliyoruz. 2019’un ilk iki ayında toplam yassı çelik tüketimi yüzde 18 civarında daraldı. Ancak söz konusu daralmayı, uzun ürün tüketimindeki yüzde 50’yi aşan keskin düşüşle kıyasladığımızda, oldukça makul seviyelerde kaldığı şeklinde yorumlamak mümkün. Veriler, üretim ve tüketim anlamında yassı çelik piyasasının uzun ürünlere göre çok daha iyi bir performans gösterdiğini ortaya koyuyor. Ancak 2019’da AB’nin ülke bazlı kotalar belirlemiş olması ve kotaların da AB’ye yönelik ihracatımızın nispeten daha düşük seviyede kaldığı 2015-2017 ortalamasına göre oluşturulması nedeniyle ülkemizin AB’ye yönelik ihracatının gerileyeceğini öngörüyoruz. ABD ve AB’nin kapalı olduğu bir dünya pazarında, bu pazarlarda yaşanan kayıpları telafi edecek büyüklükte ya da potansiyelde alternatif pazarlar bulmak mümkün değil.

2019’da çelik üreticilerimizin AB’ye yönelik yassı çelik kotalarını sonuna kadar kullanacaklarını, buna ilave olarak Kuzey Afrika, Güney Amerika, Orta Doğu ve bir miktar da rekabetin oldukça yoğun olduğu Asya pazarlarında alternatif kanallar yaratmaya çalışacaklarını tahmin ediyoruz. Ancak ABD, AB, Meksika, Kanada gibi korumacı tedbir alan ülkelerden kaynaklanan ihracat kayıplarının tam olarak telafisi mümkün görünmüyor.

Çeliği girdi olarak kullanan endüstrilerden otomotiv ve beyaz eşyada nasıl bir süreç yaşanıyor ve bu süreç çelik piyasasını nasıl etkileyecek?

Otomotiv ve beyaz eşya sektörleri açısından dünyada iyi bir noktadayız. Ancak bu büyüklüklerin çelik sanayimize olması gerektiği kadar yansımadığını, daha fazla iş birliği ortamı oluşturulmasına ihtiyaç duyulduğunu düşünüyoruz. Otomotiv ve beyaz eşya gibi çelik kullanıcısı sektörlerle ürün, proje geliştirecek iş birliklerinin artırılmasının, sektörlerimizin sinerjilerinden, bilgi birikimlerinden yararlanmalarının, ortak çalışma kültürünün oluşturulmasının ve her iki sektörün de birlikte büyüyebilecekleri bir ortamın geliştirilmesinin uzun vadede hem sektörlerimiz hem de ülkemiz ekonomisi açısından daha yararlı ve sürdürülebilir sonuçlar doğuracağına inanıyoruz. Güçlü bir çelik sektörünün varlığının güçlü otomotiv ve beyaz eşya sektörlerinin oluşmasına, benzer şekilde güçlü otomotiv ve beyaz eşya sektörlerinin de çelik sektörünün güç kazanmasına katkıda bulunacağına inanıyoruz.

Türkiye’nin ABD ve AB’nin bu politikalarına karşı izlediği/izlemesi gereken yaklaşımla ilgili ne düşünüyorsunuz?

Aslında ABD aldığı önlemlerle çelik sanayinde kapasite kullanım oranını yüzde 72’lerden yüzde 80’lere kadar çıkardı. İthalatını bir miktar sınırlandırdı, tükettiği çelikte ithal ürün payını yüzde 27’lerden yüzde 20’lere kadar indirdi. Ancak bunu yaparken iç piyasasında çelik fiyatlarının suni bir şekilde yükselmesine neden oldu. Önlem öncesinde Türkiye’yle ABD piyasalarındaki HRC fiyat farkı 100 dolar/ton seviyesindeyken önlem sonrasında bu fark 400 dolar/ton seviyelerine kadar çıktı ve 300 dolar/ton seviyelerinde dengelendi. Önlemler ABD’li çelik üreticilerinin ton başına kârında ilave 200 dolar artışa imkan sağlarken tüketici sektörlerin daha yüksek fiyatlardan çelik tedarik etmelerine ve rekabet güçlerinin zayıflamasına neden oldu. Aslında ABD’nin önlemi bir anlamda tüketici sektörlerden çelik sektörüne ciddi bir kâr transferi yapılması sonucunu doğurdu. Section 232 tarifeleriyle bir anlamda ABD çelik sektörü için çelik kullanıcısı sektörlerini feda etmiş oldu. Büyüyen maliyetler nedeniyle dünya piyasalarında rekabet etmekte zorlanan pek çok çelik kullanıcısı sektör, istihdam azalttı, üretimini başka ülkelere taşıma kararı aldı ve zarar açıkladı. Katı koruyucu tedbirler ekonomi üzerinde de derin tesirlere neden oluyor.

ABD ve AB’nin önlemleri neticesinde ülkemizde de ithalata karşı geçici korunma önlemi alındı. Türkiye’nin aldığı önlemi, geleneksel dış ticaret akışına zarar vermeyecek dengeli ve hafif bir önlem olarak nitelendirebiliriz. Ancak ihracat anlamında Türkiye pazarına yoğunlaşmanın artması halinde önlemin koruyucu yapısının da değiştirilmesi ihtiyacı ortaya çıkabilir. Türkiye dünyanın en büyük sekizinci çelik tüketicisi konumunda ve bu anlamda çelik ihracatçısı ülkeler için de önemli bir hedef niteliğinde. Piyasadaki gelişmeleri iyi gözlemlemeli ve açık bir hedef haline gelmeyecek şekilde gerektiğinde ihtiyaç duyulan tedbirleri alabilmeliyiz. Ülkemiz çelik pazarının korunmasız kalması halinde küresel çelik ihracatçılarının Türkiye’ye yönelmesinin sektör ve pazar üzerinde yıkıcı etkiler yaratabileceğini düşünüyoruz. Ancak alınacak önlemlerin her anlamda dengeli olması gerektiğine inanıyoruz.

Biliyorsunuz Yıldız Demir Çelik sektörün en genç oyuncusu olsa da ilk üçe girmek gibi bir hedefle faaliyetlerini sürdürüyor. Bunun hakkında neler söylersiniz?

Yıldız Demir Çelik, Türkiye çelik sanayisine ve piyasasına hızlı bir giriş yaptı. Kısa sürede ciddi bir kapasiteye ulaştı ve sektörün önemli aktörlerinden biri haline geldi. Yatırımlarını yakından takip ediyoruz. Önümüzdeki dönemde de yatırımlarını yeni ürünlere yönelik olarak sürdüreceğini biliyoruz. Ürün gamı ve üretim hacmiyle Yıldız Demir Çelik’in kısa sürede sektörün büyük aktörleri arasında önemli bir konuma ulaşacağına, ilk üç arasında yer alma hedefini yakalayacağına inanıyoruz.

.jpg)